Mercer y el CFA Institute publicaron la decimocuarta edición anual del Mercer CFA Institute Global Pension Index (MCGPI). Una vez más, el sistema previsional de Islandia encabeza la lista, mientras que Holanda y Dinamarca conservan el segundo y tercer lugar, respectivamente.

El MCGPI es un estudio integral de los sistemas de pensiones a nivel global, que abarca el 65 % de la población mundial. Compara los sistemas previsionales de todo el mundo, y resalta algunas de sus deficiencias y sugiriere posibles áreas de reforma que permitirían ofrecer beneficios de jubilación más adecuados y sostenibles.

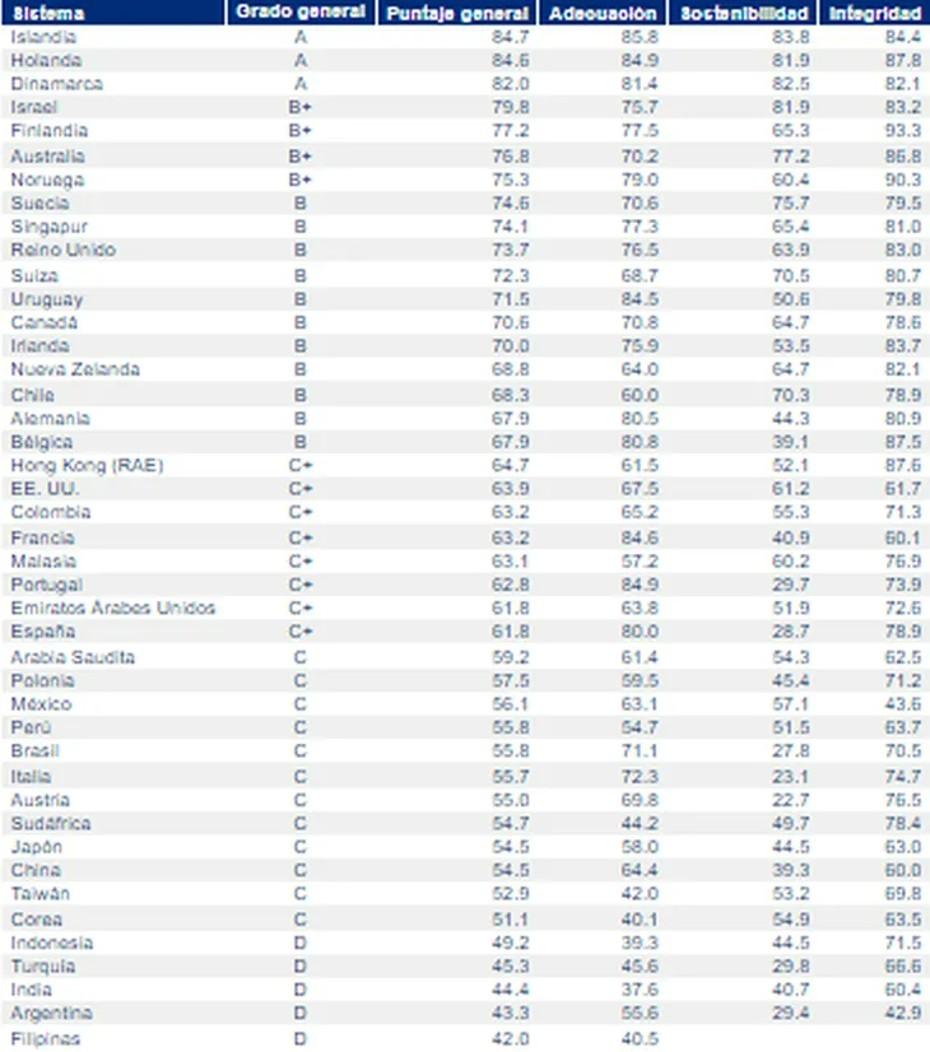

Globalmente, Islandia obtuvo el valor general más alto del índice (84.7), seguido de cerca por Holanda (84.6) y Dinamarca (82.0). Tailandia ocupó el último lugar (41.7) del ranking, que publicó Ámbito.

El índice utiliza el promedio ponderado de los subíndices de adecuación, sostenibilidad e integridad. Para cada subíndice, Islandia logró el valor más alto en adecuación (85.8) y sostenibilidad (83.8), mientras que Finlandia encabezó la lista en integridad (93.3). Los sistemas con los valores de subíndices más bajos fueron India en adecuación (37.6), Austria en sostenibilidad (22.7) y Filipinas en integridad (30.0).

Qué pasa en América Latina

Dentro de América Latina, Uruguay y Chile lograron los puntajes más altos, con 71,5 y 68,3 en general, respectivamente. Ambos sistemas obtuvieron buenos puntajes en integridad (79,8 para Uruguay, 78,9 para Chile), y mientras Uruguay lideró en adecuación (84,5 frente a 60,0), Chile tuvo una puntuación de sostenibilidad más alta (70,3 frente a 50,6). Entre otros países de la región, los puntajes en sostenibilidad fueron particularmente cuestionados. Por su parte, Argentina obtuvo un puntaje general de 43.3 y ocupa la posición 42, mientras que Uruguay ocupa el puesto 12 y Chile el 16.

México fue el país con la mejora más notable respecto de 2021 gracias a su reforma previsional que aumentó los resultados para las personas y mejoró la regulación previsional.

“Si bien cada país enfrenta su propia combinación de desafíos, hay una serie de temas presentes en toda la región”, menciona Tracy Teel, líder interina de Wealth para América Latina. “En general, los sistemas necesitan aumentar la cobertura de las personas, lo que también aumentará las tasas de cotización y los activos. En el otro extremo del espectro, también es importante garantizar que los activos permanezcan disponibles para su uso durante la jubilación, lo que puede mejorarse al hacer más estrictos los requisitos de edad mínima para acceder a los beneficios de pensión”.

“El cambio demográfico y el aumento de la longevidad tienen un impacto significativo en materia de sostenibilidad, equidad y eficiencia de los sistemas previsionales. Una mayor expectativa de vida pone en evidencia la necesidad de un cambio; necesitamos financiar una vida más larga”, destaca Dolores Liendo, líder de Wealth de Mercer en Argentina, Uruguay y Paraguay.

Las jubilaciones en Argentina

“Las prestaciones de las jubilaciones estatales son cada vez menores en todo el mundo, no solo en Argentina. En nuestro país los desafíos previsionales han tenido su protagonismo en la agenda política. En los últimos años han habido reformas -sin entrar en debates sobre las implicancias de cada una de ellas- relacionadas con la edad jubilatoria (Reforma del 2017 Ley 24241) otorgándose al trabajador la opción de continuar trabajando hasta los 70 años; conservando el derecho de acceder la jubilación antes de esa edad en tanto reúna los requisitos necesarios en materia de años de aportes y edades correspondientes (65 hombres y 60 años mujeres), o bien respecto de las prestaciones con la fórmula de movilidad jubilatoria que comenzó a aplicarse a partir de marzo de 2021 (Ley 27.609) que contempla incrementos trimestrales en los haberes previsionales. Sin embargo, aún tenemos una deuda pendiente relacionada con las contribuciones (cuántos y cuánto aportan), el acceso a los beneficios (quiénes y cómo acceden) y la cobertura (a qué beneficios acceden), como así también con todos los regímenes jubilatorios diferenciales que dan lugar y ponen en evidencia la necesidad de analizar iniciativas que le otorguen sustentabilidad y sostenibilidad al régimen previsional argentino”, agrega Liendo.

David Knox, socio senior de Mercer y autor principal del estudio, destaca la importancia de contar con planes de jubilación sólidos ante la creciente incertidumbre externa. “Desde hace un tiempo, las personas han asumido mayor responsabilidad sobre los ahorros para su jubilación; con los altos niveles de inflación, las tasas de interés en aumento y la mayor incertidumbre respecto de las condiciones económicas, el entorno se vuelve cada vez más complejo y volátil. Si bien las influencias sociales, políticas, históricas o económicas difieren según la geografía, muchos de estos desafíos son universales. Y aunque las reformas necesarias pueden requerir tiempo y un análisis minucioso, los responsables políticos deben hacer todo lo posible por garantizar que los planes de jubilación cuenten con respaldo, se actualicen y estén bien regulados”, señala Knox.

“En este escenario queda en evidencia para los argentinos la necesidad de un plan de ahorro complementario a la Seguridad Social. En este sentido, encontramos los beneficios tradicionales asociados con el retiro, como los planes de pensiones de contribución definida sponsoreados por el empleador, como una práctica prevalente. Estos planes son alternativas para la facilitación y acompañamiento de los colaboradores y continúan siendo idóneos al momento de buscar rendimientos”, destaca Liendo. “Se trata de desarrollar y fomentar una cultura del ahorro que les permita a los individuos establecer acciones y estrategias para realizar aportes voluntarios a su retiro. Los programas de bienestar financiero pueden ser herramientas que nos ayuden en un futuro a paliar estos retos y encaminar a los individuos a encontrar el equilibrio adecuado sobre sus finanzas, ahora y durante toda su vida”, comenta Liendo.