“¿Tenés referencias sobre esta empresa? Ofrecen fortunas mensuales. Trabajan con criptomonedas y un ‘montón’ de inversiones. Funcionan muy bien hace un tiempo y dan una rentabilidad impresionante”. La pregunta la dispara no un joven sin experiencia inversora, sino un importante productor agropecuario de la zona. Pareciera ser que el extraordinario aumento en el precio de su producto exportable, la soja, no es suficiente.

Bien decía Gordon Gekko, personaje de la famosa película Wall Street, que su cifra exacta, la que perseguía con ahínco, siempre era una sola: Más.

Puro Humo

Los fraudes financieros pueden materializarse de diferentes formas. Desde el cuento del tío, pasando por los robos de identidad de piratas informáticos hasta la sofisticación que involucra a importantes compañías que ocultan pérdidas (Enron 2001, Societé Generale 2008). También puede ocurrir la manipulación de precios para “inflarlos y venderlos” (Jordan Belfort, “Lobo de Wall Street”) o el clásico esquema diseñado por Carlo Ponzi, un siglo atrás.

Los esquemas de Ponzi o piramidales son aquellos donde las rentabilidades de los viejos inversores se pagan con ingresos de nuevos inversores. No existe actividad productiva alguna. El dinero no se invierte y la renta solo se obtiene mientras continúe ingresando gente al sistema.

En 2008, Bernard Madoff, ex miembro del Nasdaq (mercado de valores de EEUU) estructuró el mayor fraude hasta entonces conocido. Las pérdidas alcanzaron los U$S 64.800 millones y salpicaron a varios argentinos que invertían en su fondo a través de un reconocido banco de origen español que lo promocionaba.

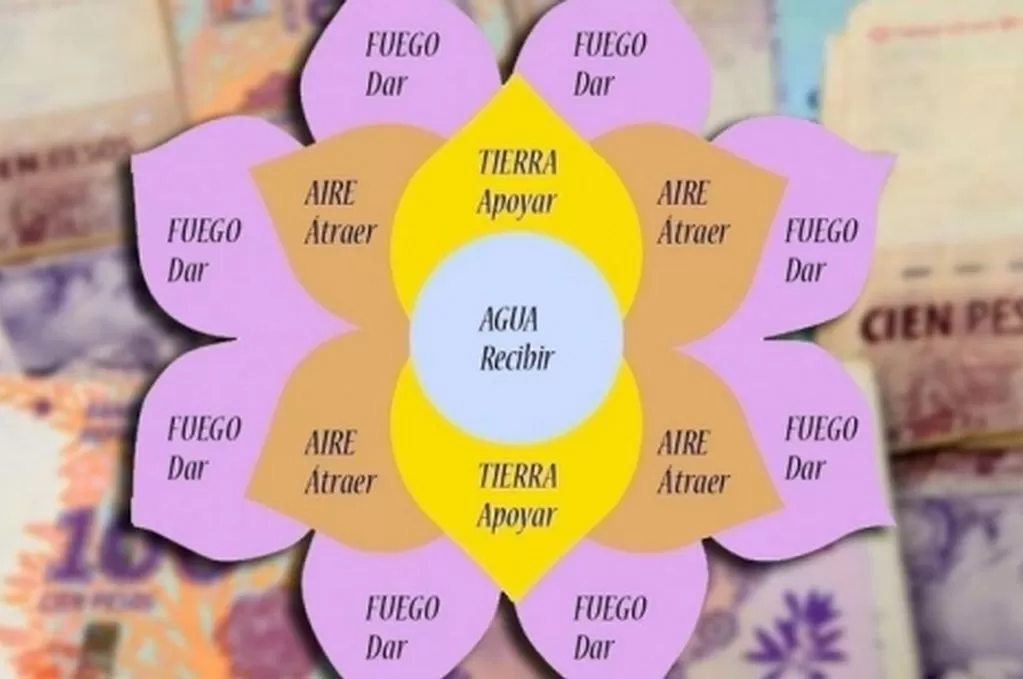

El esquema Ponzi, creado hace más de un siglo, sigue en vigencia y cada vez con más fuerza. Reaparece una y otra vez. Un sofisticado fondo de inversión en Wall Street. Una cueva de la Calle San Martín. O el “Telar de la Abundancia”. Todos copiaron su modelo.

Un siglo de historia. Un siglo de estafas. Y la gente, sigue cayendo en sus garras.

Marketing Multinivel

Independencia financiera. Libertad. Ingresos pasivos. Ser tu propio jefe. Estilo de vida pomposa en el Caribe. Así promocionan sus negocios las nuevas empresas dedicadas a organizar estafas.

Con promesas de altos retornos en poco tiempo y sin formación, envuelven a aquellos que buscan dinero fácil. Muchas veces comercializan un producto. Cualquiera. De limpieza, de belleza, o alimentación saludable. O bien promueven actividades educativas y así disfrazan el esquema. Más allá del producto, la real rentabilidad está en lograr que los “promotores” del negocio incorporen más gente al mismo. Cobran su comisión y giran el dinero hacia arriba de la pirámide.

Las prácticas de marketing suelen ser agresivas. Los eventos masivos. Los promotores, gente de muy alto perfil y con fuerte presencia en los medios. La estrategia de promoción apela a la emoción más que a lo técnico.

Que no se corte

“Mentira. No es una estafa. A mi prima ya le pagaron y conozco un montón de gente que hizo fortunas con este negocio”, es la respuesta ante la advertencia de fraude, de quienes caen en el engaño.

El gran problema de este tipo de esquemas es que no se demuestra el fraude mientras siga ingresando gente al sistema. Asimismo, los organizadores suelen ser muy hábiles. Apenas se levanta sospecha, cambian el nombre de la empresa, el lugar de encuentro y bajan el perfil. Pero siguen ahí.

Jonah Berger en su libro “Contagio” explicaba que no existe mecanismo de marketing más poderoso que el “boca en boca”. La gente invierte y cae en el engaño porque confía en quien, también engañado, le ofrece un negocio único del cual participa.

Distinguiendo entre riesgo y fraude

El riesgo financiero hace referencia a la probabilidad de ocurrencia de un evento que impacte negativamente en el patrimonio. Es una probabilidad justamente porque una inversión no es más que una apuesta hacia un futuro incierto.

Toda decisión de inversión implica asumir un riesgo. Ese riesgo puede ser de mercado (volatilidad en los precios), de liquidez (dificultad o imposibilidad de vender un activo), de moneda (devaluación o depreciación), de crédito (default), riesgo país o bien sistémico como en el caso de crisis globales.

Un bono del Tesoro de EEUU se considera un activo libre de riesgo de crédito, al ser éste un país que jamás defaulteó. Hoy ese bono a 10 años rinde un 1,7% anual. Todo activo que supere ese rendimiento incorpora uno o varios tipos de riesgos. Ya lo decía el genial Rocky Balboa en los años 80: “No pain, no gain”, (sin dolor no hay ganancias).

Si en el extremo inferior de la matriz riesgo-retorno se encuentra el Bono del Tesoro de EEUU, en el extremo superior se encuentran activos como criptomonedas y derivados.

No confunda riesgo con fraude. Que un activo tenga riesgo no implica que sea un fraude. Sin embargo, que muchos fraudes se estructuran en torno a activos de alto riesgo, es cierto.

Mayor rentabilidad esperada siempre implica un mayor riesgo asumido. Si Warren Buffet obtiene un retorno anual del 20% en dólares desconfíe que alguien sin conocimientos, experiencia ni acceso a información, pueda obtener ese mismo monto tan solo en un mes. Si ud obtiene un 20% mensual en dólares, atrás hay alguien que está endeudándose a una tasa superior. ¿Qué negocio puede repagar eso?

Investigar a la empresa y los promotores del negocio. Solicitar información de registro, domicilio y autoridades de control y principalmente entender la inversión, suelen ser las mejores formas de prevención. Recuerde que siempre, la inversión en conocimientos es la que tiene el mejor rendimiento.

Autoridades de Control en Argentina

Denuncias

BCRA – usuarios financieros

-Central de deudores / Consultas, denuncias, reclamos no resueltos / información al usuario

http://www.bcra.gov.ar/BCRAyVos/Usuarios_financieros.asp

- DELITOS CIBERNÉTICOS

*Fiscalía en Cibercrimen

cibercrimen@mpf.gov.ar

Tel. (011) 6089-9000

*Delitos Tecnológicos PFA

delitostecnologicos@policiafederal.gov.ar

Tel. (011) 4800-1120/4370-5899

- DELITOS TRADICIONALES

*Competencia Provincial

Fuero Penal - Av. Sarmiento 431

Tel. (0381) 497-9135

*Competencia Nacional

Procelac

Tel. (011) 4331-4855 / 4348-1001

Tribunales Federales

Las Piedras 418

Tel. (0381) 431-1072