27 Abril 2013

Compraron dólares hace un año y ganaron 70%

Desde noviembre de 2011, y con mayor intensidad a partir de la profundización del cepo cambiario en mayo de 2012, las miradas se concentraron en la cotización del paralelo. Los compradores de marzo pasado están obteniendo el máximo beneficio unitario (cerca del 12% mensual). ¿No sería más conveniente formalizar esta franja cambiaria?, pregunta AMF Economía

Las restricciones impuestas por el control cambiario agigantaron la figura de una raza de agentes económicos: los que se dolarizan por afuera del mercado legal. Entonces, quienes se dolarizaron un año atrás, acumulan hoy una rentabilidad cercana al 70% en términos reales tras un año de atesoramiento, sostiene un informe elaborado por la consultora AMF Economía.

A partir de noviembre de 2011, y con mayor intensidad desde la profundización del "cepo" en mayo del año pasado, las miradas pasaron a concentrarse en la cotización marginal de la moneda estadounidense. ¿Fue una simple paranoia este posicionamiento en divisas a través del dólar blue o se trata de una redituable forma de preservar el valor de los activos?

Una primera lectura -agrega el estudio-, puede referirse a una tradicional conducta de los argentinos: ahorrar en divisas y fuera del sistema institucionalizado (herencia de "el Rodrigazo").

Como fiel testigo de esta estrategia, las inversiones de cartera en el exterior de argentinos aumentaron U$S 18.000 millones en 2011, mientras que desde la vigencia del "cepo cambiario" se contrajeron en 47% (aproximadamente U$S 7.500 millones) los depósitos del sector privado nominados en moneda extranjera dentro del sistema financiero local.

En otras palabras, en la medida en la que las restricciones cambiarias fueron acentuándose, la huida de los canales formales locales se fue consolidando poco a poco.

¿Cómo les fue?

Ahora bien -se pregunta AMF-, ¿cómo les fue a quienes se dolarizaron a través del blue?

Debe recordarse, que la propia implementación de las restricciones cambiarias "expulsó" (por razones cualitativas y cuantitativas) a quienes no reunían los patrones requeridos por la normativa legal para acceder al Mercado Único y Libre de Cambios (MULC), aspecto que se profundizó con el correr de los meses. A los efectos de medir este impacto, hemos procedido a elaborar una serie de la paridad informal expresada en moneda constante (pesos de abril de 2013). De ella se desprende que el blue actual supera con holgura a la totalidad de los valores del mercado informal registrados desde noviembre de 2011. En este contexto, quienes compraron en abril del año pasado ($ 5,41 por dólar) accedieron a la cotización real más baja de la serie e, inversamente, las adquisiciones de 2013 se colocan como las efectuadas a precios más elevados, sostiene la consultora.

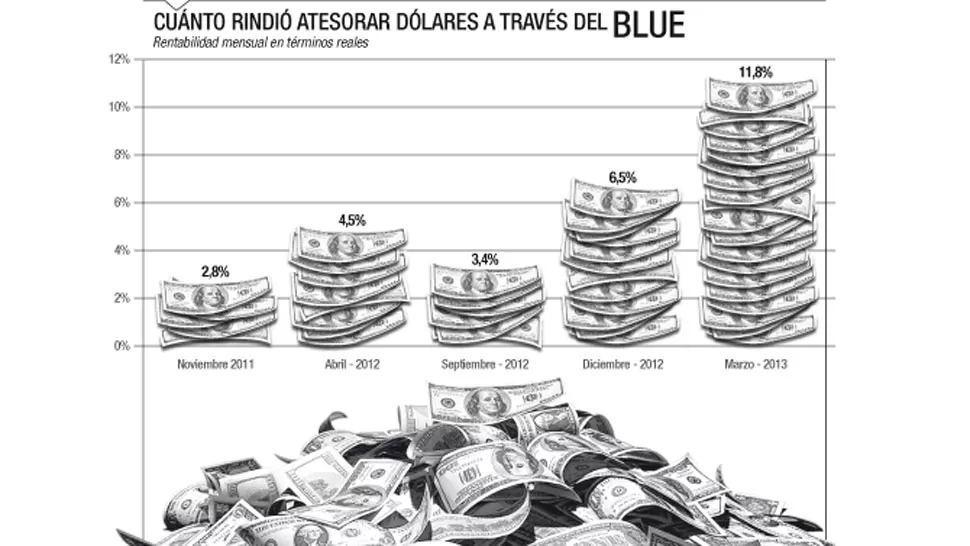

Sin embargo, en materia de rentabilidad (en función de su inmovilización en meses) los resultados no son tan lineales: los compradores de marzo pasado están obteniendo el máximo beneficio unitario (cercano al 12% mensual), pero quienes se dolarizaron hace un año atrás, a pesar de promediar un "módico" 4.5% mensual, acumulan una rentabilidad cercana al 70% en términos reales tras un año de atesoramiento.

Esta mirada parcial -agrega el informe- permite actualizar y desactivar el recuerdo de aquella famosa frase de "quien apuesta al dólar, pierde" (Lorenzo Sigaut, 1981). Al menos, deja en claro que quienes acudieron al mercado cambiario informal se hicieron acreedores a jugosos beneficios. No hay información pero, quizás no sean tantos.

De esta forma, convalidan la profecía autocumplida de aquellos que copiosamente adquirieron divisas por el mercado formal con singular intensidad desde 2011 hasta el virtual cierre para el atesoramiento en mayo pasado: el que apuesta al dólar no pierde pero puede perder su empleo si la crisis "golpea la puerta del mercado de trabajo". A no festejar, ni celebrar por estas ganancias extraordinarias.

Cara oculta

Tal vez, estos resultados ayuden a explicar la cara oculta de esta disparada del blue (debe recordarse que en la actualidad la "brecha" que lo separa de la cotización oficial se acerca al 80%). Por un lado, lesiona los resultados del balance cambiario al alentar maniobras evasivas y elusivas que tienden a deprimir la oferta y a acrecentar la demanda.

Por otra parte -concluye AMF-, impacta negativamente sobre determinadas decisiones de los individuos: ¿cuántas inversiones pueden equiparar a un rendimiento cercano al 70% anual en términos reales que se obtiene, simplemente atesorando moneda extranjera? Y en este aspecto, pueden efectuarse cuestionamientos a la política oficial que indirectamente alienta a este mercado informal y no lo elimina a través de una combinación de medidas. Aprovechando el margen de maniobra del Banco Central, ¿no sería más conveniente formalizar esta franja del mercado cambiario y cerrar la elevada "brecha" actual?

A partir de noviembre de 2011, y con mayor intensidad desde la profundización del "cepo" en mayo del año pasado, las miradas pasaron a concentrarse en la cotización marginal de la moneda estadounidense. ¿Fue una simple paranoia este posicionamiento en divisas a través del dólar blue o se trata de una redituable forma de preservar el valor de los activos?

Una primera lectura -agrega el estudio-, puede referirse a una tradicional conducta de los argentinos: ahorrar en divisas y fuera del sistema institucionalizado (herencia de "el Rodrigazo").

Como fiel testigo de esta estrategia, las inversiones de cartera en el exterior de argentinos aumentaron U$S 18.000 millones en 2011, mientras que desde la vigencia del "cepo cambiario" se contrajeron en 47% (aproximadamente U$S 7.500 millones) los depósitos del sector privado nominados en moneda extranjera dentro del sistema financiero local.

En otras palabras, en la medida en la que las restricciones cambiarias fueron acentuándose, la huida de los canales formales locales se fue consolidando poco a poco.

¿Cómo les fue?

Ahora bien -se pregunta AMF-, ¿cómo les fue a quienes se dolarizaron a través del blue?

Debe recordarse, que la propia implementación de las restricciones cambiarias "expulsó" (por razones cualitativas y cuantitativas) a quienes no reunían los patrones requeridos por la normativa legal para acceder al Mercado Único y Libre de Cambios (MULC), aspecto que se profundizó con el correr de los meses. A los efectos de medir este impacto, hemos procedido a elaborar una serie de la paridad informal expresada en moneda constante (pesos de abril de 2013). De ella se desprende que el blue actual supera con holgura a la totalidad de los valores del mercado informal registrados desde noviembre de 2011. En este contexto, quienes compraron en abril del año pasado ($ 5,41 por dólar) accedieron a la cotización real más baja de la serie e, inversamente, las adquisiciones de 2013 se colocan como las efectuadas a precios más elevados, sostiene la consultora.

Sin embargo, en materia de rentabilidad (en función de su inmovilización en meses) los resultados no son tan lineales: los compradores de marzo pasado están obteniendo el máximo beneficio unitario (cercano al 12% mensual), pero quienes se dolarizaron hace un año atrás, a pesar de promediar un "módico" 4.5% mensual, acumulan una rentabilidad cercana al 70% en términos reales tras un año de atesoramiento.

Esta mirada parcial -agrega el informe- permite actualizar y desactivar el recuerdo de aquella famosa frase de "quien apuesta al dólar, pierde" (Lorenzo Sigaut, 1981). Al menos, deja en claro que quienes acudieron al mercado cambiario informal se hicieron acreedores a jugosos beneficios. No hay información pero, quizás no sean tantos.

De esta forma, convalidan la profecía autocumplida de aquellos que copiosamente adquirieron divisas por el mercado formal con singular intensidad desde 2011 hasta el virtual cierre para el atesoramiento en mayo pasado: el que apuesta al dólar no pierde pero puede perder su empleo si la crisis "golpea la puerta del mercado de trabajo". A no festejar, ni celebrar por estas ganancias extraordinarias.

Cara oculta

Tal vez, estos resultados ayuden a explicar la cara oculta de esta disparada del blue (debe recordarse que en la actualidad la "brecha" que lo separa de la cotización oficial se acerca al 80%). Por un lado, lesiona los resultados del balance cambiario al alentar maniobras evasivas y elusivas que tienden a deprimir la oferta y a acrecentar la demanda.

Por otra parte -concluye AMF-, impacta negativamente sobre determinadas decisiones de los individuos: ¿cuántas inversiones pueden equiparar a un rendimiento cercano al 70% anual en términos reales que se obtiene, simplemente atesorando moneda extranjera? Y en este aspecto, pueden efectuarse cuestionamientos a la política oficial que indirectamente alienta a este mercado informal y no lo elimina a través de una combinación de medidas. Aprovechando el margen de maniobra del Banco Central, ¿no sería más conveniente formalizar esta franja del mercado cambiario y cerrar la elevada "brecha" actual?

Lo más popular