En las puertas de la firma del nuevo acuerdo, el Fondo Monetario Internacional (FMI) no pierde de vista el comportamiento de las reservas internacionales del Banco Central. Las constantes intervenciones en el mercado cambiario de la entidad monetaria han deteriorado el sistema de atesoramiento de divisas. Esto ha llevado al mercado a dudar acerca de una aceleración en el fin de las restricciones cambiarias. Si ahora la gestión del presidente Javier Milei no puede contener la demanda de divisas, ¿qué haría si es que libera aquellas restricciones? Ese es el interrogante que plantean los operadores, más allá de si los U$S 20.000 millones que giraría el organismo vinieran de forma inmediata o a través de desembolsos escalonados, previa revisión de metas.

Dejando a un lado la cuestión sobre el monto total, la certeza es que el Gobierno buscará maximizar los desembolsos en el corto plazo en la búsqueda por robustecer las variables económicas de cara a las elecciones, advierte un reporte de Ecolatina. En concreto, dotar de mayor poder de fuego al Banco Central para disipar las expectativas devaluatorias, que no sólo permitiría incentivar la liquidación de la cosecha gruesa y trazar un panorama de una macro estable e inflación a la baja de cara a las legislativas de octubre, sino también restablecer el esquema previo de carry en dólares (tasa en pesos por encima de la expectativa de devaluación esperada) y acumular reservas (seguramente, una de las metas del acuerdo por venir), detalla la consultora privada.

De todas formas, persisten las faltas de precisiones en torno al aspecto cambiario. “Es sabido que el esquema cambiario actual no está dentro de las preferencias del FMI, lo que plantea la incógnita de si el gobierno ofreció alguna modificación como moneda de cambio para destrabar el acuerdo en ciernes (blend, regla de intervención)”, señala Ecolatian. A pesar de la inclinación del Fondo por esquemas ligados a la flotación, a su criterio, luce poco probable que el Gobierno nacional esté dispuesto a patear el tablero en la previa electoral. En este sentido, un punto medio podría ser sostener la pauta de devaluación actual, evitando un salto discreto del tipo de cambio, pero con bandas de intervención mediante. En cualquier caso, las opciones son múltiples y habrá que esperar para tener definiciones, sintetiza la consultora.

El cóctel es sencillo: la administración Milei necesita dólares para pagar la deuda, para estabilizar la economía y, de esa manera, llegar con calma a las elecciones de octubre. Un salto devaluatorio conspiraría contra esa estrategia, ya que implicaría ruidos inflacionarios, algo que puede modificarle el humor a la sociedad, que espera el retorno de la desaceleración de los precios.

Las tensiones

Los operadores del mercado consideran que el Ministerio de Economía se inclinará por esperar, hasta luego del turno electoral, para eliminar el cepo cambiario. “El punto de fondo es la cuestión cambiaria. Un acuerdo con el fondo, sobre todo si vos estás pidiendo dinero fresco, exige un cambio de la política cambiaria”, afirmó Ricardo Delgado, director de Analytica. “El Fondo no está proclive a darle más dinero a la Argentina si no muestra capacidad de generar los dólares para poder en algún momento empezar a pagar el crédito”, acotó.

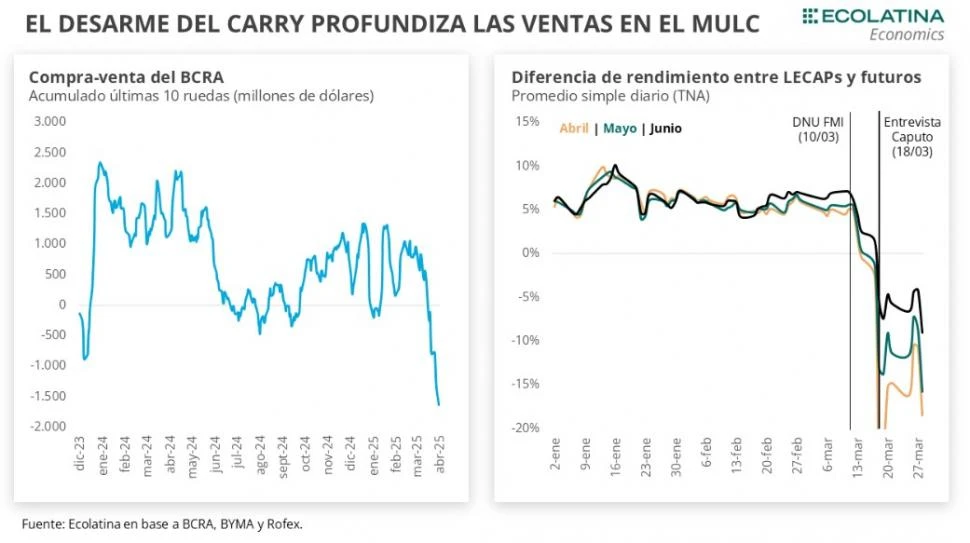

En el Gobierno hubo declaraciones cruzadas y pocas certezas respecto de si el nuevo acuerdo incluirá modificaciones al esquema cambiario. “Producto de ello, las expectativas de devaluación se desalinearon. Esto activo la demanda de divisas y revirtió la extensa racha compradora del BCRA hasta el momento. Detrás de ello las mayores expectativas de devaluación desarticularon el carry en dólares, factor clave para mantener el equilibrio en el Mercado Único Libre de Cambios (MULC”, indicó Ecolatina.

Las tensiones cambiarias llevaron a que el dólar informal se ubicará en $ 1.300 por unidad, se ampliara la brecha y creciera el Riesgo País, medido por JP Morgan, a 797 puntos básicos.

Hacia adelante, la estrategia será entonces volver al statu quo, dice la consultora. Si el gobierno logra disipar el ruido logrando un acuerdo cuyos desembolsos se concreten más temprano que tarde, maximizará las chances de un buen desempeño electoral. La apuesta podría ser que estos factores propicien una baja del riesgo país que permita un eventual retorno a los mercados financieros internacionales en 2026.