Fachada de la AFIP.

Fachada de la AFIP.

1- ¿Qué pasará con la ley provincial?

El Gobierno provincial anticipó que la adhesión de Tucumán al régimen de regularización de activos es clave para la captación de inversiones. Junto con ese proyecto de ley, el Poder Ejecutivo giró a la Legislatura la adhesión al Régimen de Incentivos a las Grandes Inversiones (RIGI). Según los cálculos oficiales, ambos proyectos podrían ser analizados en el recinto durante la última semana de este mes. De todas maneras, el ministro de Economía, Daniel Abad, indicó a LA GACETA que no se contempla la posibilidad de cobrar el impuesto sobre los Ingresos Brutos a aquellos que deseen blanquear sus capitales. En el Gobierno consideran que, más allá de las divisas que atesoran los ahorristas, al blanqueo pueden ingresar los desarrolladores inmobiliarios. ¿Qué sustenta esta idea? Fuentes oficiales manifestaron a nuestro diario que hay parcelas urbanas y rurales que en los registros de la Dirección de Catastro siguen figurando como sitios baldíos y que los propietarios pueden blanquear.

2- ¿Cuál es el contexto?

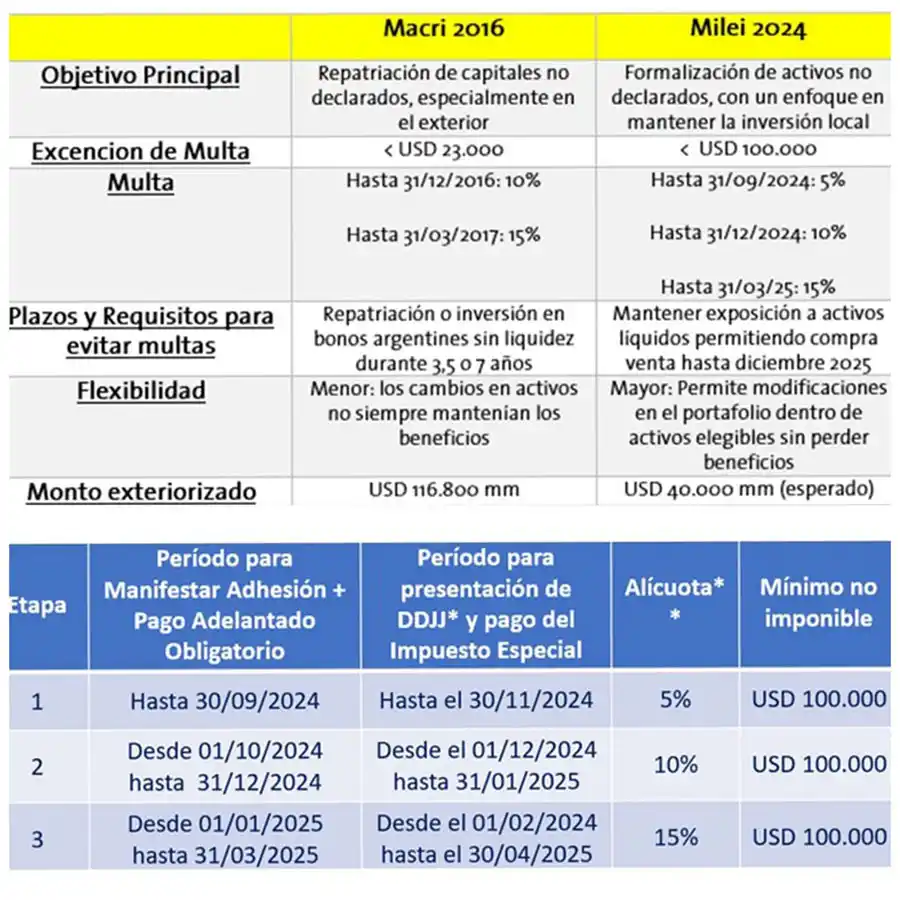

¿Por qué vamos a seguir castigándote por haber tratado de proteger tu patrimonio?, ha señalado Manuel Adorni, vocero Presidencial, el pasado 10 de abril. Los blanqueos generan controversias. Algunos argumentan que es un injusto trofeo a evasores, más aun considerando que en los últimos 15 años, en nuestro país se realizaron cinco sinceramientos fiscales. “Hay que tener buenas razones para no blanquear”, remataba el entrañable profe Juan Carlos de Pablo en un evento de la cámara porteña de desarrolladores inmobiliarios. Pero, ¿a qué se refiere el profesor? ¿cuáles son los beneficios de este nuevo blanqueo? ¿qué diferencia tiene con el anterior de Mauricio Macri?

3- Es barato y en algunos casos “gratis”

De blanquearse hasta U$S 100.000, no se paga ningún tipo de penalidad. El exceso de esos U$S 100.000 de “franquicia”, paga una escala ascendente (ver infograma) que se reduce a cero si queda invertido hasta el 31 de diciembre de 2025 en una cuenta especial de Regularización de activos o cuenta CERA abierta en un Agente de Liquidación y Compensación (ALyC). Cabe destacar que el blanqueo de dinero efectivo o depositado de cuenta extranjera aplica solo para la primera etapa.

Diferencias entre blanqueos y las etapas de regularización

Diferencias entre blanqueos y las etapas de regularización

4- Amplio abanico de activos elegibles para obtener beneficio impositivo

Se puede evitar el pago de la penalidad a en caso de mantener invertidos durante 15 meses (hasta el 31 de diciembre de 2025) en cuentas especiales CERA ALYC: títulos públicos -títulos, bonos, letras y demás obligaciones- soberanos y subsoberanos y Bopreal; clases Especiales para clientes de blanqueo de cuotapartes de fondos comunes de inversión abiertos; obligaciones negociables colocadas por oferta pública y acciones colocadas por oferta pública. Este beneficio se extiende si se invierte en proyectos inmobiliarios con un grado de avance inferior al 50% de la finalización de la obra al 8 de julio pasado. La diferencia entre las opciones bursátiles y la inmobiliaria radica en la liquidez. Las inversiones en una cuenta ALYC pueden venderse en cualquier momento y, pagando la penalidad correspondiente, convertirse en activos de libre disponibilidad.

5- Flexibilidad y liquidez

De permanecer invertidos los fondos en un ALYC, es posible realizar modificaciones en el portafolio dentro de activos elegibles sin perder beneficios. Incluso es posible pagar la penalidad y convertirlos en activos de libre disponibilidad.

6- Tapón fiscal

Al regularizar bienes y activos no declarados hasta el 31 de diciembre de 2023 se perdonarán ciertas obligaciones tributarias y se evitarán fiscalizaciones a futuro por parte de la AFIP. Esta liberación tiene un límite. Si la AFIP detecta bienes no declarados que superen el 10% del valor total de los bienes blanqueados, los beneficios del tapón fiscal se perderán, no así los beneficios ya concedidos sobre los bienes blanqueados. Asimismo, y como novedad es que la sociedad se beneficia incluso si el organismo nacional detecta irregularidades posteriores, siempre que los socios hayan blanqueado.

7- Estabilidad fiscal

Existe opción de pago adelantado de bienes personales (bloqueando la posibilidad de suba de la alícuota como pasó con Mauricio Macri). La alícuota será equivalente al 0,45% anual sobre un patrimonio valuado a dólar oficial a diciembre 2023. Al pagar por adelantado, no se considerará sobre la base imponible cualquier incremento patrimonial que ocurra entre 2024 y 2027. Asimismo, los contribuyentes quedarán excluidos de hacer las presentaciones determinativas de impuestos, así como pago de los anticipos. Finalmente se ofrece estabilidad fiscal: entre 2028 (cuando se vuelva a pagar) y 2038, la AFIP asegura que no se cobrará una alícuota mayor sobre el patrimonio.

8- Intercambio de información con EEUU

A pesar de que en EEUU existe secreto bancario, argentinos con inversiones a título personal podrían ser reportados a la AFIP a partir de septiembre. Esto se debe al intercambio de información financiera entre ambos países, que podría demorarse si Argentina entra en la “lista gris” del GAFI (Grupo de Acción Financiera Internacional) por deficiencias en la lucha contra delitos financieros. Los sinceramientos suelen ser vistos con recelo por el GAFI, ya que tienden a relajar los controles sobre el origen de los fondos declarados.

9- Presión para transparentar

La voracidad fiscal y la invasión del Estado en cuestiones privadas hace que cada vez sea más difícil esconder dinero al fisco. Asimismo, la imposibilidad de gastarlo convierte a ésta en una nueva oportunidad para quienes necesitan justificar la compra de bienes en Argentina. En un contexto de fuerte presión para la transparencia financiera, esta es una invitación muy tentadora. Hay tiempo hasta el 30 de septiembre de 2024 para aprovechar los beneficios de la primera etapa.