EXPECTATIVAS. El mercado aguarda la liberación total de los dólares.

EXPECTATIVAS. El mercado aguarda la liberación total de los dólares.

La salida del cepo es un objetivo oficial que la sociedad argentina espera con ansias. El cómo y cuándo se llevará a cabo ha sido la pregunta de los últimos meses. Hasta el momento, la gestión del presidente Javier Milei se ha mostrado sumamente cautelosa.

Dicen que la historia no se repite, pero rima. Por eso, para imaginarnos cómo podría ejecutarse una flexibilización cambiaria, GMA Capital realiza un ejercicio de historia económica partiendo de lo que ha sucedido el 12 de diciembre de 2015. En aquella fecha, el por entonces ministro de Economía Alfonso Prat-Gay, acompañado por Luis Caputo, secretario de Finanzas en aquella época, dieron a conocer la liberalización del mercado de cambios.

¿Cuál fue el contexto previo? Mauricio Macri había ganado el balotaje frente a Daniel Scioli, luego de haber salido segundo en primera vuelta de las presidenciales. Cambiemos, la coalición que se impuso en las urnas, reconocía los problemas que aquejaban al país. Y estaba dispuesto a, de manera gradual, dar soluciones. Aunque comparado con la herencia actual, la salud de las cuentas del Estado que recibió Macri era relativamente mejor, no había margen para el error. Ordenar la macroeconomía tenía un alto nivel de dificultad, plantean los economistas Nery Persichini y Mateo Carrasco.

En noviembre de 2015 las personas físicas podían comprar hasta U$S 2.000 mensuales (hoy sólo U$S 200). Las empresas no podían realizar giros de utilidades al exterior y, según las autoridades, la deuda de importadores alcanzaba los U$S 5.000 millones. Además, los futuros de tipo de cambio vendidos por el BCRA (para bajar artificialmente las tasas implícitas e influir sobre la brecha) sumaban U$S 17.000 millones. Es decir, una inevitable devaluación tenía incorporada una emisión extra para pagar los contratos que atizaría la inflación.

Con una pérdida diaria en el Mercado Único Libre de Cambio (MULC) de entre U$S 150 millones y U$S 200 millones, el escuálido stock de reservas netas de U$S 1.500 millones se veía perjudicado. Frente a este cuadro dantesco, la salida del cepo, según los cálculos del oficialismo, demandaba U$S 10.000 millones. En este sentido, las nuevas autoridades tomaron rápidamente cartas en el asunto y cinco días después declararon el fin del andamiaje cambiario, recuerda GMA. A partir del 16 de diciembre las nuevas importaciones podían ser canceladas al tipo de cambio unificado. La deuda de privados con proveedores extranjeros fue resuelta con un bono voluntario del Tesoro, junto con un cronograma prestablecido para el acceso al mercado de cambios. Se eliminaron los Registros de Operaciones de Exportación (ROE), que limitaba las exportaciones de productos primarios.

La liberalización del tipo de cambio llevó a la cotización desde los $ 9,83 hasta los $ 13,76, un salto discreto del 40%. Con la unificación, los tipos de cambio diferenciales desaparecieron y las personas físicas podían comprar divisas para atesoramiento hasta U$S 2 millones (más tarde se ampliaría hasta U$S 5 millones). Sin restricciones, la cotización oficial se acomodó un poco por debajo de los niveles del Contado con liquidación que se habían negociado en las ruedas previas. Sin embargo, es destacable que el dólar financiero cedió desde un contexto de estrés en octubre de 2014. La brecha habría alcanzado el 80% en el peor evento cambiario del año, plantearon los economistas. Los encargados de la política monetaria declararon un régimen de “flotación sucia”. Esto es que el BCRA intervendría en el MULC sólo cuando considerase necesario suavizar las reacciones del mercado.

Sin embargo, el entusiasmo por abrir el cepo provocó que se tomaran medidas que, a mediano plazo, serían perjudiciales en el ámbito fiscal. La eliminación de las retenciones y todos los impuestos ligados al mercado de divisas (Forex) representaron una gran pérdida en la recaudación. Mientras que la política monetaria actuó con un dinamismo excepcional, el speech del oficialismo fue el gradualismo.

Confiados en que la demanda agregada aumentaría y compensaría el déficit, el gasto bajó en cuentagotas. Ante esto, los inversores comenzaron a desconfiar de la capacidad de pago y retiraron sus divisas. El país debió incurrir a un nuevo programa con el FMI con el fin de suavizar en la salida de dólares. Conjuntamente, el debilitamiento político del oficialismo y la pérdida en las PASO terminó dando fin a la sostenibilidad de la apertura de la cuenta capital, y en septiembre de 2019 el cepo volvió a operar.

Habiendo aprendido de la experiencia de 2015-2019, tiene sentido que el Gobierno se maneje con prudencia, poniendo como prioridad la salud de las cuentas del estado. Por ello, cada resultado fiscal es analizado con el máximo detalle, advierte GMA. Un dato no menor: gran parte del equipo económico que eliminó hace casi una década el cepo forma parte del actual gobierno. Caputo y Santiago Bausili, presidente del Banco Central, entre otros.

“Queremos sacar el cepo cuando estemos seguros de que no hay riesgo para los argentinos, antes de eso hay que recomponer el balance del Banco Central; la otra opción es que lleguen nuevos fondos para capitalizar al BCRA”, dijo Caputo. Esta declaración resume la idea que comparten tanto Milei, como Bausili: la fleixibilización cambiaria se llevará a cabo cuando las autoridades estén seguras de la sostenibilidad de la apertura de la cuenta capital y financiera.

Previo a ello, el saneamiento de la hoja del Central y la inexorable licuación del stock de pesos es una condición necesaria antes de avanzar hacia la normalización, sostiene GMA. Hasta el momento el Gobierno demostró que, para las reformas iniciales, el Congreso no fue trascendental y la Nación pudo arreglárselas para cumplir las metas propuestas. Ahora bien, en este segundo tramo y en la búsqueda de una unificación, la idea de una nueva asistencia de Organismos Multilaterales que aceleren los procesos sigue siendo barajada, finaliza la consultora. Junio puede ser un mes bisagra. Es probable que el cepo llegue a su fin apenas se inicie el segundo semestre. Al menos esa es la proyección del Gobierno nacional.

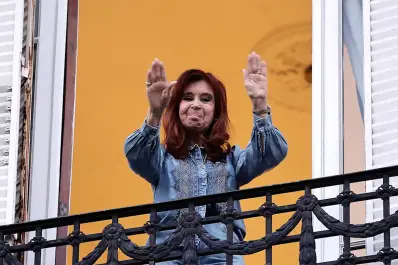

Javier Milei

La dolarización que no fue

“Teníamos una estrategia para dolarizar que era tomar los activos del Banco Central contra el Gobierno, esos títulos pasarlos a mercado y hacernos de dólares... Y la realidad es que hubiera funcionado a la perfección porque, cuando llegamos, los títulos argentinos estaban en 18 dólares y hoy están en los 54. Hubiera sido una gestión exitosa, pero dada la construcción del sistema político argentino, lo intelectualmente deshonestos que son los políticos, es muy probable que si yo hubiera hecho esa operación a precio de mercados, la política hubiese dicho que ahí hubo una estafa, nos hubieran acusado de un negocio turbio y nos hubiesen mandado a la cárcel”.

Alfonso Prat-Gay

Salida rápida y prudente

“Se debe salir del cepo lo más rápido posible y hace bien el Gobierno en ser prudente. Estos dos o tres meses que vienen pintan que van a ser muy duros y por eso van a necesitar dar una buena noticia. (En 2015) dimos la noticia con alegría y la gente la recibió de esa manera. Así se podría interpretar ahora. Sacarte de encima el cepo cambiario puede ser algo muy bueno para todos y para el Gobierno. Cuanto antes mejor, aunque entiendo que hay discusiones. El Fondo no quiere que se apure, pero Milei decía en campaña que ya tenía todo cerrado para que le dieran tantos miles de millones de dólares, pero no los consiguió todavía. La fragilidad está ahí”.

Domingo Cavallo

Los pro y los contra

“Cuando el Presidente habla de unificar el mercado cambiario a mediados de año, pareciera que tiene en mente que se pueden conseguir en los próximos meses las condiciones que permitirían tener éxito con esto. Si se adoptan decisiones correctas, estas condiciones difícilmente puedan conseguirse antes de fin de año. El éxito de la liberación cambiaria se logrará si el tipo de cambio unificado tiende a la apreciación y permite al Central estabilizarlo comprando reservas. Si, por el contrario, para evitar una tendencia a la depreciación el BCRA tuviera que vender, el avance hacia la eliminación de la inflación estará en peligro”.

Miguel Kiguel

A prueba y error

“Una de las razones por la que creo que el Gobierno tiene miedo a sacar el cepo es qué va a pasar con el tipo de cambio. Hay una importante cantidad de pesos atrapados todavía por el cepo, pero también una demanda potencial de dólares para pagar dividendos de empresas al exterior, deuda y para pagar importaciones. ¿Cuál sería la presión que ejercería eso sobre el tipo de cambio? El gobierno tiene miedo a lo que va a pasar con el tipo de cambio si se saca el cepo, pero llegó el momento de empezar a sacar restricciones, a prueba y error”.